ボリンジャーバンドで売買タイミングを知る(前編)

ボリンジャーバンドは、米国のジョン・ボリンジャー氏が発案した世界的に有名なテクニカル指標です。「相場はある期間の平均値から大きく離れた水準には長くとどまらない」と考えることを基本としています。 相場の自律反発を狙う水準を判断するときや、時には上昇や下落トレンドの波に乗るタイミングを教えてくれることがあります。

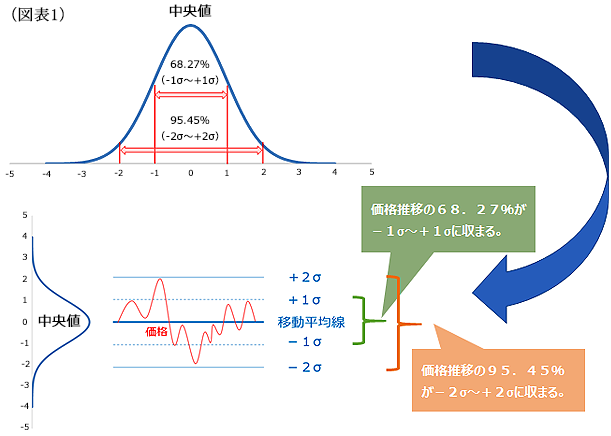

ボリンジャーバンドは、単純移動平均線を中心に標準偏差(σ、シグマ)を加えて描いたものです。標準偏差をボラティリティと考えます。一般的には標準偏差(σ)と標準偏差を2倍にしたもの(2σ)を単純移動平均線(中央値)からそれぞれプラスとマイナスの方向に広げ、合計5本のラインで構成されます。

価格が移動平均線の周りに正規分布していると仮定し、中央値に近い値ほど出現確率が高く、価格推移は-1σ~+1σに68.27%、-2σ~+2σに95.45%に収まるという考え方です(図表1)。-3σ~+3σでは99.73%まで広がりますが、中央値から2σ以上乖離した値の出現確率は極めて低いといわれます。

※nは「20」を使うのが一般的

◇

20日移動平均線(以下、20日線)を使う場合、20日間の標準偏差(1σ)とその標準偏差の2倍(2σ)を、20日線から上下にそれぞれ2本加えると、上から「+2σ→+1σ→20日線→-1σ→-2σ」の順番でチャートに描かれます。

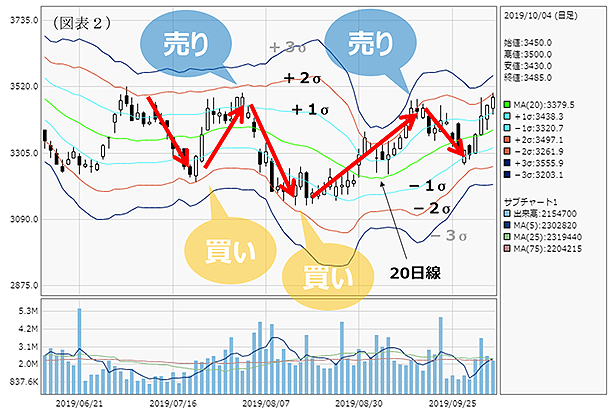

◇ 使い方には2通りあります。価格が-2σまで下降してくると反発に転じることが多く、逆に+2σまで上昇してくると反落に転じる習性を狙います(図表2)。⇒ 逆張りで利用

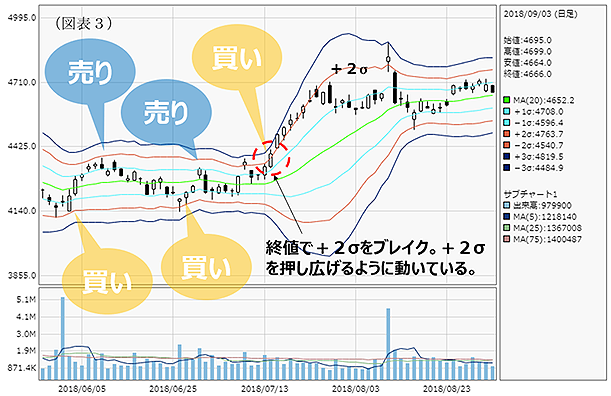

◇ 一方、新規の材料が出た時やトレンドが発生する際、価格が+2σや-2σを押し広げるように動きます。逆張りとは違い、+2σや-2σを終値でブレイクした方向に順張りでポジションをとります。 +2σをブレイクしたのであれば買いポジション、-2σをブレイクしたのであれば売りポジションを持ちます。バンドの上限や下限を脱する動きを異例の勢いと判断するからです(図表3)。⇒ 順張りで利用

ボリンジャーバンドで売買タイミングを知るには、逆張りと順張りの2通りの方法があります。とはいえ、発案者のボリンジャー氏の提唱する「ボリンジャーバンドの基本」とは、 大きなトレンドをフォローし、利益を積み上げることを狙う順張りスタンスの活用にあります。後編では、ボラティリティの低下を示す「スクイーズ」とボラティリティの増加を示す「エクスパンション」について解説します。