信用評価損益率をチェックして相場の天井と底を見極めよう

相場の天井と底入れのタイミングを計る指標のひとつに信用評価損益率があります。 信用評価損益率は、信用取引を行っている「買い建玉金額(買いポジションの総額)」が、どのくらいの「含み損」を抱えているか、を表しており、以下の式で計算されます。

評価損益額÷買い建玉の信用建玉残高×100

なぜ「含み損」なのかというと、計算上は含み益になることもありますが、ほとんどの個人投資家は信用取引で含み益になった場合は、ポジションを解消し、利益を確定させるからです。

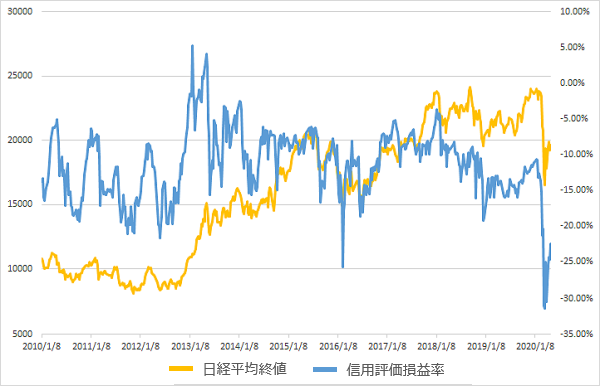

この信用評価損益率の推移を日経平均(週足・終値)と重ねてみたのが次のグラフになります。

信用評価損益率が0%に近づくほど、日経平均も上昇局面にあることがわかると思います。

信用の買いポジションの含み損が減る、ということはつまり株価が上昇しているということですから、この2つは強い相関関係があります。

もう一つのグラフはマザーズ指数(週足・終値)と信用評価損益率の推移を重ねたものです。

個人の信用取引の割合が高いマザーズ市場では、日経平均よりさらに相関関係が強くなる傾向にあります。

一般に信用評価損益率はプラスになることはほとんどありません。

マイナス5%程度まで上昇すると、ほとんどのケースで相場は天井をつけることになります。

反対にマイナス20%を超えるケースもめったにありません。

この水準まで下がると基本的には追証が発生します。

もし、保証金を追加できなければ強制的に決済されてしまうので、相場は底入れのサインとみることができます。

ただ、20%を超えてさらに下げるような局面もまれにあります。

そういう時は相場も底が見えないほど下落し続ける異常値といえますから、より注意が必要になると言えるでしょう。

問題はこの指標をどう投資に活かすかです。

信用評価損益率は個別銘柄の騰落を予想するサインには使用するよりも、全体相場のトレンドを判断するための目安とするのに向いている指標です。

ですから日経平均との相関を利用して、日経レバや日経ダブルインバースのような指数連動のETFを売買する際の指標として活用する方法などが考えられます。

注意点としては、信用評価損益率は週ごとに発表される指標なので、少なくとも週単位、もっと言えば月単位での相場の流れを把握するには有効ですが、デイトレードやスイングトレードに活用するには、

このコラムでも紹介しているRSI(参考:>RSIで買われ過ぎ(売られ過ぎ)の水準を確認しよう)など、ほかの指標と組み合わせる必要があるでしょう。

なお、信用評価損益率は「信用残の推移」で確認できます。