MACDでトレンドを捉えよう

今回は「MACD(マック・ディー)」について説明します。日本語では「移動平均収束拡散法」と呼ばれています。「MACD」では「MACD」と「シグナル」と呼ばれる2本の移動平均線の方向性や交差に着目し、相場のトレンドや売買のタイミングを捉える指標となります。

「MACD」とは、「Moving Average Convergence Divergence」の略となります。「MA(Moving

Average)」は「移動平均」、「C(Convergence)」は「収束」、「D(Divergence)」は

「拡散」を示しており、3つの単語の頭文字が組み合わされています。

「MACD」は「短期の指数平滑移動平均-長期の指数平滑移動平均」で算出されます。単純移動平均との違いについては、単純移動平均が「全期間の値を単純に平均化した移動平均」に対し、平滑移動平均は「直近株価に比重を置いた移動平均」と認識しておいてください。

【参照】指数平滑移動平均の計算式

(A1+A2+A3+…An)÷n

(前日の指数平滑移動平均)+{2÷(n+1)}×(直近終値-前日の指数平滑移動平均)

値が大きければ、短期平均と長期平均は大きく乖離していることを示します。プラスに乖離していれば上昇局面、マイナスに乖離していれば下落局面となります。

「シグナル」は「MACD」を単純平均化したものとなります。「MACD」と「シグナル」の2本の移動平均線の方向性や交差の動向をみながら、売買のタイミングを図ります。一般的に使用される計算期間を挙げますと、「短期の指数平滑移動平均は12日、長期の指数平滑移動平均は26日、シグナルは9日」が多いようです。

売買のタイミングを図るポイントについては、主に(1)「MACD」と「シグナル」の交差、(2)逆行現象があります。

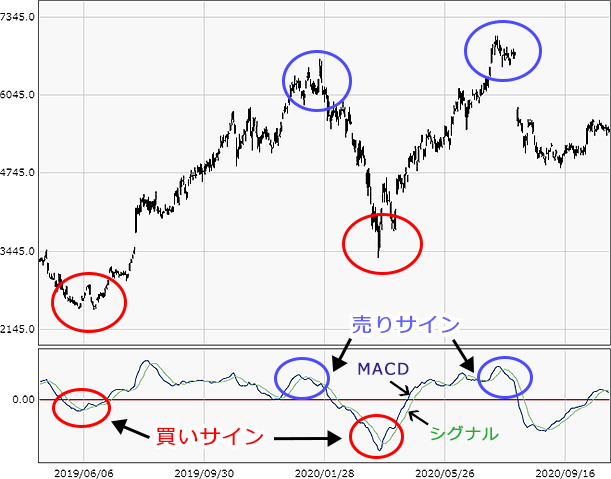

(1)「MACD」と「シグナル」の交差

「MACD」が「シグナル」を下から上抜けたら「買いサイン」となります。そのまま「MACD」や「シグナル」がともにゼロラインを上回ると上昇基調とみなすことができます。一方、「MACD」が「シグナル」を上から下抜けたら「売りサイン」となります。そのまま「MACD」や「シグナル」がともにゼロラインを下回ると下落基調とみなすことができます。

アドバンテスト(6857)日足のチャート

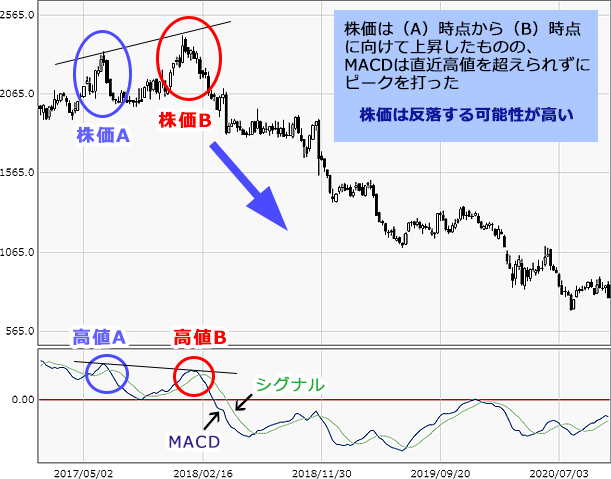

(2)逆行現象

株価が安値を更新しているにもかかわらず、「MACD」が前回の安値を下回らない場合は「買いサイン」となります。一方、株価が高値を更新しているにもかかわらず、「MACD」が前回の高値を上回らない場合は「売りサイン」となります。

高島屋(8233)週足のチャート

「MACD」はトレンドを捉えるのに有効なテクニカル指標として注目されています。変動が大きい局面で強みを発揮し、トレンドの転換を判断し売買のタイミングを図るのに有効となります。一方、保ち合い相場や緩やかな上昇相場(下落相場)では、買いサインが出ていても株価が下落し続けるといった「だまし」の頻度が多くなりやすい傾向があります。そのような場合、「RSI」や「ストキャスティクス」など保ち合い相場に強みを有するテクニカル指標の動きと組み合わせながら、売買のタイミングを図ってみてください。